前編では、楽天市場、ラクマ、Amazon日本、Mercari、Yahoo!ショッピング、ヤフオク、Qoo10 Japan、ZOZOTOWN の8つのECプラットフォームについてご紹介しました。本稿では、TikTok Shop、Temu、DMM の運営上の特徴を引き続き解説します。

本記事ではユーザーデータも提示し、各プラットフォームの実力をさらに見極める助けとします。私たちの目的は、明確な「作戦マップ」をご提供し、競争の激しい日本のEC市場で迷わず、あなたに最適な成長の高速レーンを見つけていただくことです。

各ECプラットフォームの詳細分析

TikTok Shop

プラットフォームの位置づけ・特徴

TikTok Shopは6月30日に日本市場へ正式に上陸し、わずか2か月でGMVが13.5億円を突破する驚異的な実績を上げました。従来の「人が商品を探す」検索型ECとは異なり、TikTok Shopの核心は「商品が人を見つける」発見型ECです。アルゴリズムでユーザーの関心に合う商品ショート動画やライブ配信を推薦し、即時の購買欲求を喚起します。出店者はショート動画、ライブコマース、クリエイターとのコラボなどで販売できます。

客層イメージ

コアユーザーは10~20歳の「Z世代」。彼らはTikTokのヘビーユーザーで、動画やライブ配信から情報や娯楽を得ることに慣れています。今後は30~40歳層へとユーザー像が広がる見込みです。この層は新奇性・楽しさ・ソーシャル性の高い購買体験を志向します。

| 強み | 課題 |

|---|---|

| 若年層の巨大かつ高アクティブなユーザーベース。 強力なレコメンド能力により、商品と潜在顧客を精緻にマッチング。 「短動画/ライブ × EC」の高い転換ポテンシャルで衝動買いを創出。 コンテンツ制作が得意な出店者にとって巨大なブルーオーシャン。 | 競争軸はコンテンツ制作力。動画編集・配信品質に高い要求。 価格感度が高く、衝動購買ゆえの返品率上昇リスク。 検索型ではなく「商品が人を探す」新ロジックへの順応が必要。 |

注意:TikTok Shopは衝動購買が多く、他プラットフォームと比較して返品率が上昇するリスクがあります。商品品質管理と顧客対応体制の強化が不可欠です。

出店ハードル

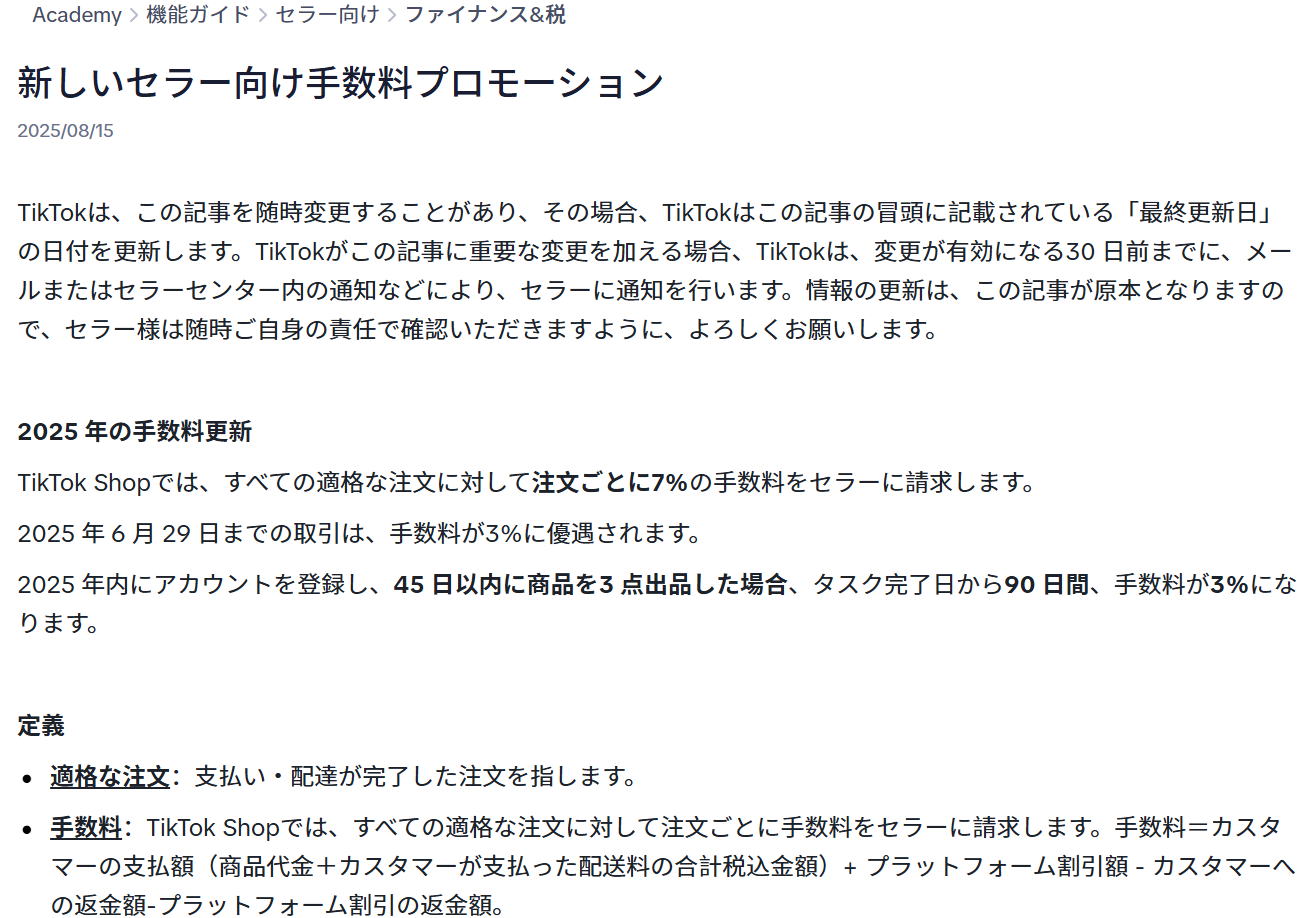

個人・法人に公開されています。2025年には、登録後45日以内にオンボ-ドして商品を3点アップロ-ドすると、90日間成果報酬率が3%になります。

Temu

プラットフォームの位置づけ・特徴

Temuは拼多多(Pinduoduo)の海外版です。ポジショニングはきわめて明確――徹底した低価格。日本市場では小型軽量商材(生活雑貨、3Cアクセサリー、美容パーソナルケア、ツール、ペット用品など)が中心で、タイムセール、満額割引クーポン、ミニゲーム/コイン等の施策で転換を加速します。「安い・買いやすい・到着許容」の購買体験を訴求します。強力な広告投下とソーシャル拡散施策でユーザーを急速に獲得しています。

客層イメージ

価格感度の高い幅広い層が中心。モバイルユーザー比率が高く、家庭の購買実務を担う層や若手ホワイトカラーに生活小物/実用アクセサリーの需要が強い。「コスパと面白い良品」を重視し、ブランドプレミアムには鈍感です。購買動機は検索意図よりも、施策やコンテンツ起点の“推し”が多い傾向です。

| 強み | 課題 |

|---|---|

| 出店者は供給に専念でき、運営・物流・集客・CSはプラットフォームが担当。運用がシンプル。 手厚い補助と低客単価・低獲得コストで、売れ行きが速い。 施策が多層(タイムセール、クーポン、共同購入/コイン等)で短期拡大量産が容易。 標準化・スケール供給可能なOEM/工場型事業者に好適。在庫処分やロングテールの回転にも向く。 | 価格決定権・運営裁量は乏しく、利益余地が厳格に管理されるため粗利は限定的。 「低価格」ラベルがブランド価値を毀損し、品質・ブランド重視層の獲得が難しいリスク。 日本の各種法規(PSE/PSC、化粧品表示、食品表示等)対応負荷が高く、返品率・アフターコスト抑制には厳格なコントロールが必須。 カテゴリ競争が激しく同質化も深刻。サプライチェーン効率・コスト管理が勝敗の分水嶺。 |

Temu出店者にとっての機会:Temuの運営モデルでは、プラットフォームが集客・物流・顧客対応の大部分を担うため、出店者は商品の供給とコスト効率化に集中できます。スケールメリットのある製造業者や、在庫を迅速に処分したい事業者に最適です。

出店ハードル

2025年6月にTEMUは日本国内の出店者向けに入店申請をリリースしました。初期費用、固定費、ロイヤリティはかかりません。販売手数料のみが発生する低コストで出店できるのが大きな特徴です。

公式ページ: TEMU Seller Center

DMM

プラットフォームの位置づけ・特徴

DMMは非常に多角的な総合エンタメプラットフォームで、EC(動画、ゲーム、電子書籍、FX、英会話等を含む)巨大な事業マトリクスの一部にすぎません。EC(DMM通販)の核は、主力コンテンツと親和性の高い商品――アニメグッズ、模型・フィギュア、アイドル関連、PCハードウェア、そしてユニークなアダルト系商材など。強力な会員基盤とコンテンツエコシステムからの送客が特長です。

客層イメージ

| 強み | 課題 |

|---|---|

| ロイヤルティが高く購買力の強いコアファン層を多数抱える。 垂直領域の競争環境で、特定嗜好商材の販売に適合。 ゲーム・動画・教育等からECへの強力な送客導線。 | ユーザーは相対的にニッチで、マス向け商材には不向き。 出店審査が厳格でハードルが高い。 運営モデルはブランド協業や委託販売色が強く、完全開放型ではない。 |

出店ハードル

公開された標準化の出店申請窓口はありません。通常は招待制、またはビジネス交渉を通じて出店します。

公式の協業お問い合わせ: DMM.Shops出店申請フォーム

各電商プラットフォームのデータとまとめ

主要ECの月間訪問数とユーザー数

以下のデータはSimilarwebによる2025年8月の各ECサイト訪問数統計に基づき、AmazonとRakutenの合計はB2Cトラフィックシェア約89%、Yahoo!は約1割。Qoo10は規模が小さいものの若年女性カテゴリーで「施策ドリブン」の機会があります。

| プラットフォーム | 月間訪問数(2025年8月、Similarweb) |

| Amazon.co.jp | 536.4M 訪問 |

| Rakuten Ichiba | 421.6M 訪問 |

| Yahoo!ショッピング | 110.4M 訪問 |

| Mercari (jp.mercari.com) | 59.5M 訪問 |

| Qoo10 | 12.7M 訪問 |

2024年5月のニールセン デジタルコンテンツ視聴率 Monthly Totalレポートによると、オンラインモールジャンルにおいて、PCとモバイルの重複を除いたトータルデジタルの利用者数が最も多かったのは「Amazon」で6,724万人、「Rakuten Ichiba Shopping」が6,631万人で続いていました。2023年7月に日本へ参入し、急速に利用者数を伸ばしている「Temu」は4位にランクインし、3,106万人に利用されていることが分かりました 。

(出典:ニールセン、デジタルコンテンツ視聴率のMonthly Totalレポートによる オンラインモールジャンルの利用状況を発表)

各ECプラットフォームの特徴まとめ

| プラットフォーム | 市場シェア/地位 | 月間アクティブユーザー数(約) | 主要ペルソナ |

| 楽天市場(Rakuten Ichiba) | 日本ECのリーダーの一角。「楽天経済圏」を形成 | 5,100万 | 30~50代以上。女性やや多め。ポイント還元志向でロイヤルティ高 |

|---|---|---|---|

| Amazon日本(Amazon Japan) | 楽天と並ぶリーダー。物流とPrime会員が核心優位 | 4,700万 | 20~40代。男性やや多め。価格・利便性・配送速度を重視 |

| Mercari / Mercari Shops | 日本最大のC2C。二次流通の中心 | 2,300万(App) | 幅広い年齢層。初期は20~30代女性中心、現在は全世代へ拡大 |

| Yahoo!ショッピング | シェア3位。SoftBank/PayPayエコの後ろ盾 | 2,300万 | 20~50代。PayPayユーザー、SoftBank携帯ユーザー |

| Qoo10 Japan | 若年女性×アジアトレンドに強み | 1,600万 | 10~30代女性。韓国コスメ・ファッション・エンタメ志向 |

| ZOZOTOWN | 日本最大のファッション特化EC | 1,141万 | 10~30代の男女。トレンド感度が高い |

| ヤフオク(Yahoo! Auctions) | 日本最大のネットオークション | 1,100万 | 30~60代男性、コレクター、希少品・中古品探索層 |

| Rakuma(ラクマ) | 楽天系のC2C。日本2位のフリマ | 約1,000万 | 20~40代。女性中心。ファッション・コスメ・生活雑貨志向 |

| au PAY Market(Wowma) | KDDI系のエコシステム型EC | 938万 | 30~50代のauユーザー。ポイント・携帯連動の特典に敏感 |

| DMM | 総合エンタメ&デジタルコンテンツ基盤 | 4,153万 | 20~40代男性中心。アニメ・ゲーム・音楽等と親和性の高い商材 |

| TikTok/TikTok Shop | ポテンシャル大の新興越境EC。コンテンツドリブン | 4,500万 | 10~20歳のTikTokコア層。今後は広年齢へ拡大予想 |

| Temu | 2023年参入。超低価格モデルで急拡大 | 3,106万 | 全年齢の価格感度高い層。極端なコスパ志向の消費者 |

データの鮮度: MAUは変動的です。本表は近時の公開レポート・リリース・業界分析を整理したもので、リアルタイム値と差異がある可能性があります。

ユーザー数の定義: 一部プラットフォーム(例:DMM、Qoo10)は累計登録ユーザー数を公表しており、これは一般にMAUより大きい指標です。

新興プラットフォーム: TikTok Shopは6月27日のイベントで日本事業責任者がデータを公開。TikTokおよびTemuは新興として成長速度が速く、数値は短期で更新され得ます。

ECプラットフォーム出店の選択アドバイス

選定は、商品の特性、予算、ブランドポジション、運用能力に左右されます。

商品とプラットフォーム客層の適合度を見る

ショート動画やライブで魅力を伝えやすく、若年層が主要ターゲットならTikTok Shopを重点検討。今後数年の有力な成長ドライバーになり得ます。

価格優位があり、運営をできるだけシンプルにしたい場合。第一候補はAmazon日本。FBAが強力な助っ人となり、特に若年層まで広くカバーしたい出店者に適します。

ファッション系の中古品を低コストで販売:個人/小規模なら、RakumaはMercariより手数料が低く、ファッション中古領域で有力な選択肢です。

戦略ポイント:客層適合

ショート動画で魅力を伝えやすい商品や若年層向け商材は、今後の成長ドライバーとしてTikTok Shopを最優先で検討しましょう。運営のシンプルさと価格優位性を求める場合は、FBAを活用できるAmazon日本が適しています。

料金構造と運用投入を見る

ECの費用は一般に月額システム利用料、売上ロイャリティ、ボイント、キャンベ-ン原資負担料、アフィリエイト利用料、決済サ-ビス利用料で構成されており、調査段階で明確化するとともに、その他の付随コストも把握が必要です。

| 強み | 課題 |

|---|---|

| 一部プラットフォーム(Temuなど)は初期費用・固定費ゼロで低コスト出店が可能。 Amazon FBAなど、物流コストを簡素化できるサービスが存在する。 新興プラットフォームでは、初期の流量ボーナスにより低試行コストが見込める場合がある。 | プラットフォームの月額/料率/広告費と入金サイクルを精査。Rakutenは固定+変動のコスト構造ゆえ損益分岐の試算が要。AmazonはFBA・保管費の変動に注意。 資金・人員投資:楽天・Amazonは出店・運用コストが高めで、現地運用の専門チームが望ましい。 物流・コンプラコスト:いずれのプラットフォームでも、日本の製品認証(例:PSE認証)や税務(例:JCT税番号)への対応予算は不可欠。 |

広告・マーケ投下と獲得効率を評価する

伝統的な棚型EC(楽天・Amazon)

アクセス人数は検索とランキングに依存。広告は成熟しているが競争は激化している。検索・ディスプレイ等のサイト内広告でキーワードを取りにいくのが軸で、獲得単価は相対的に固定的かつ年々上昇し得る。露出維持には継続投資が必要。

新興ソーシャルEC(TikTok Shop)

アクセス人数はレコメンドに依存。良質な動画・ライブを作れば、比較的低コストで大量のオーガニックアクセスを得られる。「コンテンツ+広告+アフィリエイト」の三位一体で、初期はアクセス人数ボーナスが存在し、従来の入札広告以外の多様で費用対効果の高い獲得経路を提供。

複数プラットフォームの併走を検討する

単一プラットフォーム依存を避けるため、「主力+試行」の組み合わせを推奨します。

選品検証段階

- TikTok Shopでコンテンツ集客しながら新商品の販売状況をテスト。

- Mercari Shops/Qoo10で小ロットのテスト販売や価格検証。

スケール/成熟段階

- 安定SKUを確立したら、Amazon/Rakuten/Yahoo!へ同時展開し、施策補助と新規を取りにいく。

- カテゴリ適合時はQoo10でメガ割を狙う。

- ファッションでブランド力が強ければZOZOTOWNと交渉。

のところ、「最高」のプラットフォームは存在せず、「最適」な戦場があるだけです。成功の鍵は、各プラットフォームのDNAを深く理解し、顧客ニーズを洞察したうえで、自社の商品の特性・リソースの強み・ビジネス目標に正確にマッチさせることにあります。