アリエクの関税は「いくらから」かかる?「16,666円(課税価格1万円)」の壁と免税ルール

AliExpress(アリエク)で買い物をするとき、「関税って結局いくらからかかるの?」という疑問が一番多いところです。

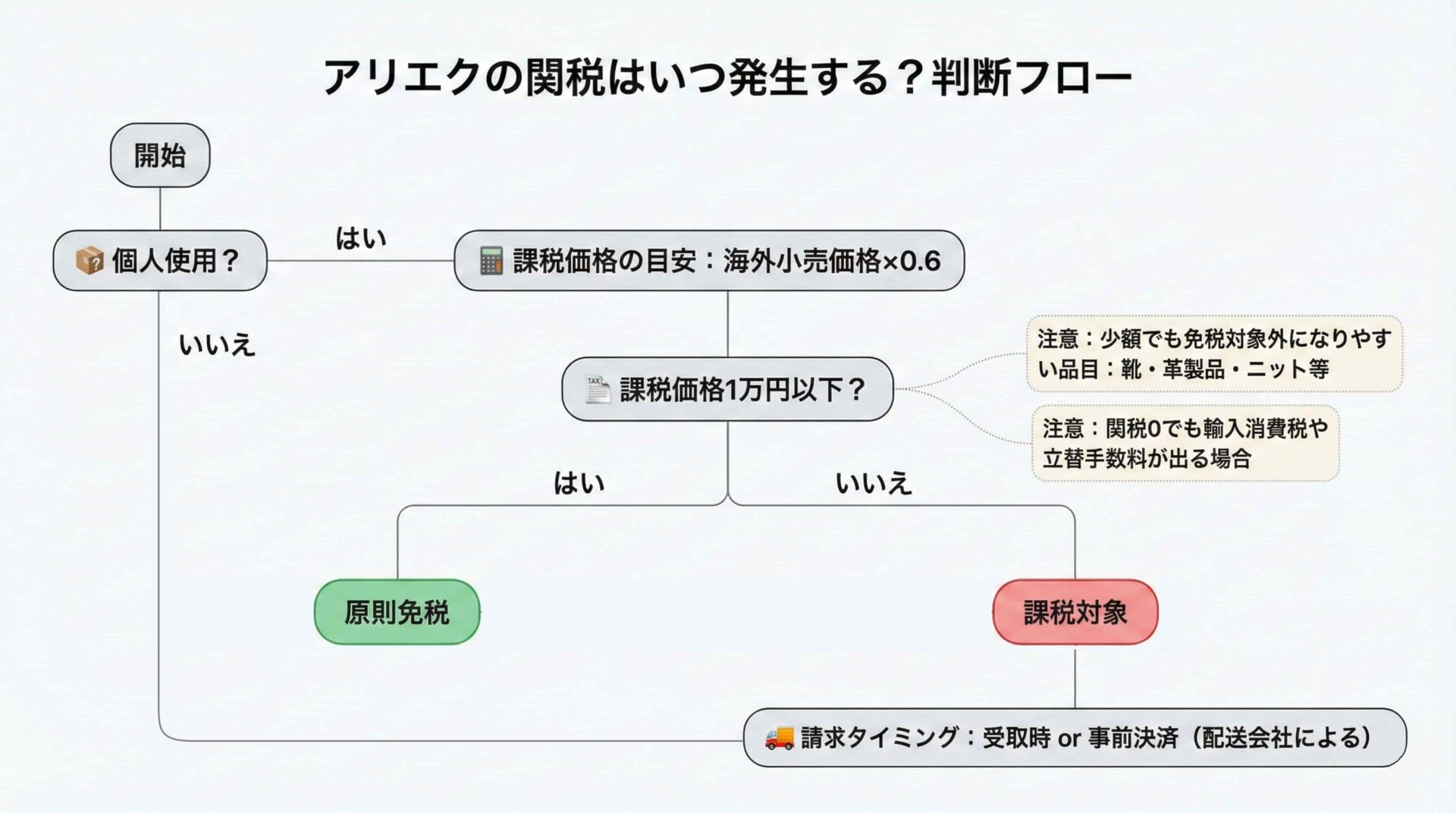

先に要点だけ言うと、個人が自分で使う目的で輸入する場合、課税価格が1万円以下なら、原則として関税や輸入時の消費税は免除されます。

そして個人輸入には特例があり、いわゆる「購入額16,666円前後が目安」と言われるのは、この課税価格の計算ルールに理由があります。

ただし、ここで注意したいのは「16,666円以下なら絶対に何もかからない」と決め打ちしないこと。品目や配送形態によって、請求のされ方・費用の内訳は変わります。順番に整理します。

そもそも「課税価格」とは(商品代+送料+保険)|なぜ「購入額16,666円」が目安になるのか

「課税価格(かぜいかかく)」は、関税や輸入消費税を計算するときの「基準になる金額」のことです。日本の税関では、ざっくり言うと「いくらで買ったか」そのものではなく、税金計算用に整理した「評価額」を使います。

イメージしやすいように、ポイントだけ整理します。

- 一般的な考え方(輸入取引の基本)

課税価格は、原則として 商品価格+運賃(送料)+保険料 などを含めた金額(CIFベース)を元にします。 - 個人が自分で使う目的の輸入(海外通販など)では特例がある

個人使用目的の輸入では、課税価格を 「海外小売価格 × 0.6」 とする扱いが案内されています。これが「購入額16,666円(=1万円÷0.6)が目安」と言われる理由です。 - 免税ラインとの関係

「課税価格の合計が1万円以下なら原則免税」という判断も、この課税価格を基準に行われます。

- このため、「購入額が約16,666円以下なら免税になりやすい」という目安が広まっています。

- ただし実際は、インボイス(申告書類)上の金額、送料の扱い、セット商品の内訳などで見え方が変わることがあります。あくまで「目安」として捉え、少し余裕を見ておくと安心です。

関税・消費税(地方消費税)・通関手数料(立替手数料)の違い

アリエクの「関税」という言葉は、実は複数の費用がまとめて語られがちです。内訳を分けておくと、請求が来たときに判断しやすくなります。

- 関税:品目(HSコード)ごとに税率が決まる税金。税率が0%(無税)の品目もあります。

- 輸入消費税(+地方消費税):日本に持ち込むときに課される消費税。関税が0%でも、こちらが発生するケースはあります。

- 通関手数料/立替手数料:配送会社が税金を立て替え、受取人から回収する際の取扱手数料。

ここで押さえたいポイントは、次の1行です。

「関税が0円」でも、「輸入消費税」や「手数料」が別に発生することはある。

「関税がかかった/かからなかった」という話だけを聞くと混乱しやすいので、請求を見たらまずは「どの費用なのか」を分解して確認するのがおすすめです。

「個人輸入」と「商業目的」の線引き|数量・頻度・同一商品が与える影響

免税ライン(課税価格1万円)や60%ルールは、前提として個人が自分で使う目的であることが重要です。

ここで誤解されやすいのが、「個人名義で買っている=個人輸入として扱われる」という思い込みです。

通関上、次のような状況が重なると「個人使用」と見られにくくなります。

- 同一商品を複数個、繰り返し輸入している

- 明らかに販売用と思われる数量・頻度になっている

- サイズ違い・色違いを大量にまとめて購入している(アパレル等で起きがち)

| 輸入形態(用途区分) | 定義・特徴 | 課税価格の考え方(目安) | 備考 |

|---|---|---|---|

| 事業用(商業目的) | 販売・事業利用が目的。輸入者が事業者(法人・個人事業主)のケースが多い。 | CIF=商品代(Cost)+保険(Insurance)+運賃(Freight) | 運賃・保険料も含まれるため、課税の基準額が大きくなりやすい。 |

| 個人使用(個人輸入) | 個人で使用する目的。数量は通常の自己使用の範囲。 | 課税価格(目安)=海外小売価格× 0.6 | 運賃等の扱いは輸送形態や申告内容で変わることがある。目安として「小売価格の6割」で考える。 |

「免税ラインだけを見て転売用の仕入れを組む」と、想定コストがズレる原因になります。個人購入のルールをそのまま商用に当てはめない、という点は押さえておきましょう。

アリエクで関税が「かかる場合/かからない場合」

「アリエクは関税がかからない」と言う人もいれば、「毎回請求される」と言う人もいます。実際は、条件の違いで体験が分かれているだけ、というケースが多いです。よくある誤解を整理します。

「かからない」と言われる主な理由3つ

「かからなかった」経験が生まれる理由は、主に次の3つです。

1.無税(関税0%)になりやすい品目だった

スマホ・PC関連などは、関税が0%になりやすいカテゴリがあります(次章で説明します)。

2. 少額免税に収まっていた

個人使用目的で、課税価格1万円以下(購入額目安16,666円前後)に収まっていたケースです。

3.「請求がないように見えた」だけだった

税金の有無ではなく、請求のタイミングや方法によって「その場で払っていない=かかっていない」と感じることがあります。

この点は次の見出しで詳しく説明します。

【重要】「16,666円(課税価格1万円)」でも免税にならない品目があります

・「購入額が16,666円以下なら全部免税」と思われがちですが、税関のルール上、一部の品目は課税価格が1万円以下でも免税になりません。

・代表例は 靴(革靴・スキー靴等) や ニット製衣類(Tシャツ、セーター等) などです。

(※ギフトとして贈られた場合など、条件によって扱いが変わることがあります)

避け方のコツ

・商品ページの素材表記を確認し、本革か、合成皮革/PUかを先に見分ける

・靴・革製品・ニットは、「免税ライン内でも課税され得る前提」で総額を見積もる

「関税が請求されなかった」=免税確定ではない?

知恵袋やSNSで多いのが、「届いたのに請求がなかった」「あとからSMSで請求が来た」といったパターンです。

ここはシンプルに、税金の回収方法が配送形態や配送会社で異なると理解しておくと整理できます。

- 配達時に「税金+手数料」を支払う(着払いのような形)

- 事前にオンラインで支払う案内が来る

- 配達後に請求が来る(後日請求)

このように、同じ「課税された荷物」でも、支払いの出方が違うことがあります。

そのため「請求がなかった=免税が確定」とは限りません。気になる場合は、配送会社の追跡情報や案内メール(SMS)を確認し、請求の導線がないか見ておくのが安全です。

「分けて注文」は免税の裏ワザになる?|同日・同一宛先・同種商品の「合算」リスク

「高くなりそうだから、注文を分ければ免税になるのでは?」という発想はよく見かけます。ただ、ここは期待しすぎない方がよいです。

通関は「注文番号」ではなく、実際に輸入される貨物(荷物)単位で扱われます。たとえば、

- 同日・同一宛先で到着が近い

- 同種の商品がまとめて扱われる

- 出荷側の都合で同梱される

といった状況が重なると、思っていた通りに分かれないことがあります。

結果的に課税対象になったとき、コストだけでなく納期もブレやすくなるため、分割注文は「免税の手段」として前提化しない方が安心です。

【品目別】アリエク関税の目安

検索で特に多いのが「スマホは?タブレットは?CPUは?」という論点です。

結論としては、これらのカテゴリは関税が0%になりやすいため、「関税が取られなかった」と感じやすいジャンルです。ただし、関税が0でも他の費用がゼロとは限りません。

スマホ/PC/タブレット/CPUは「関税0」になりやすい理由と注意点

スマホ・PC・タブレット・CPUなどの情報機器は、分類上「関税が無税(0%)」となるケースが多く、アリエク利用者の体験談でも「関税はなかった」という声が出やすいカテゴリです。

ただし注意点があります。

- セット販売(本体+周辺機器):付属品の内容次第で分類や評価の見え方が変わることがあります。

- 部材・パーツ類:電子部品は品目分類が細かく、HSコード特定が難しいことがあります。

- 関税0でも別費用が出る可能性:輸入消費税や立替手数料が発生するケースはあります。

「スマホは関税ゼロらしい」だけで判断せず、請求が出るとしたら何が出るのか(消費税・手数料)まで含めて見ておくと安心です。

税率が高くなりやすい・要注意ジャンル

一方で、少額免税と相性が悪い(=少額でも課税されやすい)ジャンルもあります。特に注意したいのが、次のようなカテゴリです。

| 区分 | 品目 | 関税率 |

|---|---|---|

| 履物 | 甲が革製又は甲の一部に革を使用したもの(64類) | 30%又は4,300円/足のうちいずれか 高い税率 |

| チーズ | チーズ(4類) | 22.4~40% |

| 衣料品 | 毛皮のコート(43類) | 20% |

| ハンドバッグ | 革製、コンポジションレザー製、紡織用繊維製、プラスチックシート製(42類) | 8~16% |

アリエクではファッション系が人気ですが、靴や素材が絡む商品は、免税ラインだけで安心しない方がよい分野です。購入前に「品目として例外になりやすいか」を一度確認しておくと、後からの驚きが減ります。

自分で税率を調べる方法|HSコードと「実行関税率表」の使い方

「結局、自分が買う商品は何%なのか」を一番確実にする方法は、HSコード(税番)を特定して、実行関税率表(タリフ)で確認することです。少し手間ですが、慣れると精度が一気に上がります。

初心者向けに、最低限の手順だけまとめます。

- 商品を「機能」で説明できるようにする

例:「スマホケース」でも、素材や用途で分類が変わることがあります。「何に使う、どんな素材の製品か」を言語化します。 - 実行関税率表で該当しそうな区分を探す

大分類(章)→分類(類)→細分類(項目)という順に絞ります。ここでHSコードの当たりを付けます。 - HSコードを確定し、税率の欄を確認する

税率の読み方は、原産地や協定税率の有無で変わることがあります。迷う場合は、税関への事前確認(照会)を検討するのが安全です。 - 少額輸入かどうかも併せて整理する

個人使用目的か、商用か。課税価格がいくらになりそうか。この2点が固まると、税率の確認が実務に落ちやすくなります。

体験談は参考になりますが、最終的に再現性が高いのは「分類(HSコード)と税率表」に沿った判断です。最初は難しく感じても、一度やっておくと「情報のブレ」に振り回されにくくなります。

【計算】アリエク関税の計算方法|割引後?送料込み?どの金額で計算する?

「16,666円の目安は分かったけど、実際に自分の注文でどう計算すればいいの?」というところで止まりやすいですよね。

ここでは、細かい例外に入りすぎず、まずは購入前に概算できる考え方をまとめます。

計算に使う金額の考え方(インボイス金額/割引・クーポン反映/送料の扱い)

通関の計算は、基本的に「自分が安く買えた感覚」ではなく、書類上(インボイスや注文明細)に記載された金額が基準になります。

そのうえで、押さえておきたいポイントは次のとおりです。

- まず確認するのは、インボイス(または注文明細)上の金額

商品代、送料が分かれているか/合算表示か。ここが計算の出発点になります。 - 割引・クーポンは「明細にどう出ているか」が重要

決済画面で割引が入っていても、インボイス上の表記がどうなっているかで見え方が変わることがあります。

ここは「割引がある=必ず課税価格が下がる」と決め打ちせず、明細の記載を優先するのが安全です。 - 送料は「無料表示」でも、扱いがケースで変わる

「送料無料」と表示されていても、実質的に商品価格へ上乗せされていることがあります。

通関上は、送料が別建てか込みかよりも、書類上でどう表示されているかが判断材料になります。 - 個人使用の目安:課税価格は「海外小売価格×0.6」

個人が自分で使う目的で輸入する場合、課税価格は「海外小売価格に0.6を掛けた金額」が目安になります。

ただし、海外小売価格の捉え方や明細の表記(送料の区分、セット商品の内訳など)でズレが出ることもあるため、あくまで概算のための考え方として使うのが無難です。 - セット商品・複数商品は、内訳が後から効いてくる

本体+付属品のセットや、複数点まとめ買いは、品目分類や評価の考え方が変わり、想定より税額が動くことがあります。

「何が何点で、合計いくらか」を明細で把握しておくと、後から確認しやすいです。

迷ったら、まずは「インボイス(注文明細)の合計」と「個人使用なら×0.6」という2点で、概算を作っておくと判断が早くなります。

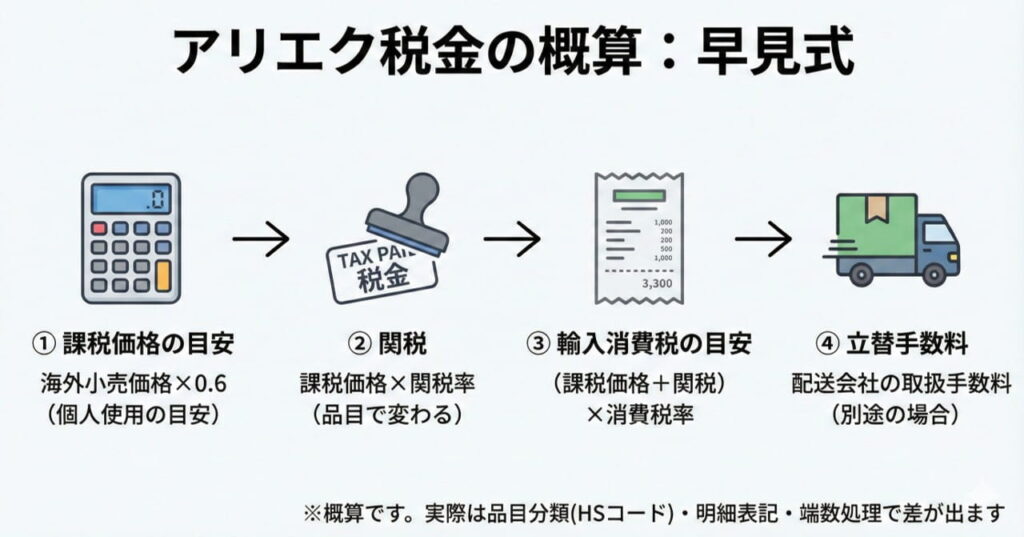

ざっくり早見式:関税+消費税(地方消費税含む)+通関手数料

厳密な税額は品目や端数処理で差が出ますが、「だいたいどれくらい増えるか」を掴むなら、次の早見式で十分役に立ちます。

支払総額のイメージは、次の形です。

支払総額 ≒ 関税 + 輸入消費税 + 通関手数料(立替手数料)

「関税だけ」を見ていると、「思ったより高い」と感じやすいのは、消費税と手数料が同時に乗るケースがあるためです。

① 課税価格(個人使用の目安)

- 課税価格の目安 ≒(海外小売価格)× 0.6

※実際はインボイス表記や評価方法で差が出ることがあります。

② 関税

- 関税 ≒ 課税価格 × 関税率

※関税率は品目(HSコード)で変わります。関税が0%になりやすいカテゴリもあります。

③ 輸入消費税(地方消費税を含むイメージ)

- 輸入消費税の目安 ≒(課税価格+関税)× 消費税率

※あくまで概算の考え方です(実際の課税標準や端数処理で差が出ます)。

④ 通関手数料(立替手数料)

- 税金そのものとは別に、配送会社が税金を立て替えて回収する際の取扱手数料が上乗せされることがあります。

金額や請求方法は、配送会社・配送形態によって変わります。

税金(関税・輸入消費税)が発生すると、配送会社が税金を立て替える関係で、別途手数料がかかることがあります。購入前に配送方法を見て、税金+手数料まで含めた総額で判断しておくと安心です。

- 国際郵便(日本郵便):税金の納付を委託する場合、取扱手数料は郵便物1つで200円と案内されています。

- DHL:立替納税手数料は、2,200円(税込)または立替額の2%の高い方。

- FedEx:立替時に、1,000円または税金の2%のいずれか大きい方。

すぐ確認できる「計算チェックリスト」(購入前に見る項目だけ)

購入前に、次の項目だけ押さえておくと想定外がかなり減ります。

- 個人使用(自分用)か、販売目的(商用)か

- インボイス(注文明細)上の商品代はいくらか

- インボイス(注文明細)上の送料はいくらか(無料表示でも明細を確認)

- 個人使用の目安として、海外小売価格×0.6で課税価格が1万円を超えそうか

- 品目が注意ジャンルに当たらないか(靴・革製品・ニットなど)

- 関税率が0%になりやすいカテゴリか(スマホ・PC系など)

- 配送方法は何か(郵便/クーリエで請求方法が変わりやすい)

- 受取時や事前決済で、税金+手数料の支払いが発生し得ることを見込んだか

【シミュレーション】30,000円の関税はいくら?ケース別に試算

ここでは「購入額30,000円」を例に、ケース別に概算してみます。

計算のイメージを揃えるため、次の条件で見てみます。

- 購入額:30,000円(海外小売価格のイメージ)

- 個人使用の目安として、課税価格:30,000 × 0.6 = 約18,000円として扱う

※実際はインボイス表記、品目分類、端数処理などで差が出ます。 - 消費税率は分かりやすく10%として計算

- 通関手数料は配送会社により異なるため、ここでは「別途発生し得る」として扱う

※関税率は素材や分類(HSコード)で変わります。以下は計算の考え方を掴むために、あくまで例として税率を仮置きしています。

ケースA:レディース服(免税になる/ならない境界の考え方)

まず免税ラインの目安を確認します。

- 個人使用の免税の目安:課税価格が1万円以下

- 課税価格の目安が「海外小売価格×0.6」なら、海外小売価格が約16,666円以下で免税になりやすい

今回は30,000円なので課税価格の目安は約18,000円。つまり、免税ラインを超える想定です。

ここでは例として、衣類の関税率を10%と仮置きして計算します(実際は素材・分類で異なります)。

- 課税価格:18,000円

- 関税:18,000 × 10% = 1,800円

- 輸入消費税の目安:(18,000+1,800)× 10% = 1,980円

- 税金合計の目安:3,780円 +(通関手数料が別途かかる場合あり)

ポイントは、免税ラインを超えると「関税+消費税」が積み上がり、想定より差が出やすいことです。

ケースB:革靴(高い関税が出やすい典型例)

革靴は「税金が高くなりやすい」と言われる代表ジャンルです。理由はシンプルで、

①少額でも免税にならない扱いになりやすいこと、そして

②税率だけでなく“最低額(例:4,300円/足)”が効くケースがあるためです。

ここでは計算イメージを掴むため、関税率を30%として試算します(実際は分類・材質・協定税率等で変わります)。

- 課税価格:18,000円

- 関税:18,000 × 30% = 5,400円

- 輸入消費税の目安:(18,000+5,400)× 10% = 2,340円

- 税金合計の目安:7,740円 +(通関手数料が別途かかる場合あり)

※補足:革靴は「30%または4,300円/足(高い方)」のように、低価格でも税額が下がりにくい計算になり得ます。

「安い革靴を買ったのに、受取時の請求が高く感じる」原因は、ここで起きやすいです。

ケースC:スマホ/タブレット/CPU(関税0でも「別費用」が出るケース)

スマホ・タブレット・CPUなどは、関税が0%になりやすいカテゴリがあり、「関税は取られなかった」という声が出やすい分野です。ここでは関税率を0%と仮置きします。

- 課税価格:18,000円

- 関税:18,000 × 0% = 0円

- 輸入消費税の目安:(18,000+0)× 10% = 1,800円

- 税金合計の目安:1,800円 +(通関手数料が別途かかる場合あり)

ここでのポイントは、「関税0=追加費用ゼロ」ではないことです。実際の請求では、輸入消費税や配送会社の立替手数料が上乗せされることがあります。

「関税が0だから安心」と思っていると、受取時に支払いが発生して驚く、という流れになりやすいので注意してください。

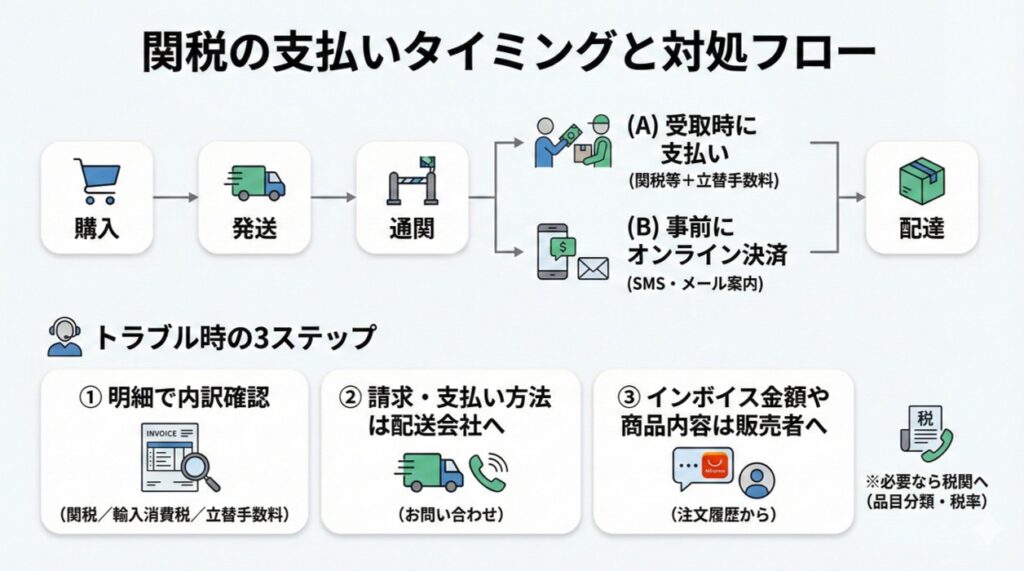

関税はいつ払う?|支払いタイミングと請求のされ方

税額そのものよりも、「いつ、どうやって払うのか」で戸惑うケースは少なくありません。

個人輸入では、配送会社が通関時に税金を立て替え、受取人から回収する流れが多いです。ただし、請求タイミングは配送形態や配送会社の運用で変わります。

基本は「受取時」|配送会社の立替と支払い方法(現金・カード等)

もっとも多いのは、荷物の受取時に、税金と手数料をまとめて支払うパターンです。

- 名目:関税等(関税+輸入消費税など)+立替手数料

- 支払い方法:現金のみのケースもあれば、カード対応のケースもあります

※対応可否は配送会社・地域・配達担当の運用で異なります。

追跡情報に「税金支払いが必要」などの表示が出ることもあるため、受取前に一度確認しておくと安心です。

事前に請求されるケース(国際クーリエ/通関前のオンライン決済など)

クーリエ(国際宅配便)や一部の配送形態では、受取時ではなく、配達前にオンラインで支払い案内が届くことがあります。

SMSやメールで支払いリンクが送られ、事前決済を済ませると配達される、という流れです。

この場合、受取時の支払いは発生しないこともありますが、「免税になった」わけではなく、支払いのタイミングが前倒しになっているだけという点は押さえておきましょう。

見落とすと配達が止まることもあるため、通知(SMS/メール)は早めに確認するのが安全です。

返品・返金時、関税は戻る?|還付の考え方と注意点

「返品したら、払った関税は戻るの?」という質問もよくあります。結論として、条件を満たせば還付(戻し税)の対象になる可能性はありますが、返品しただけで自動的に税金が戻るとは限りません。

還付の可否は、たとえば次の点に左右されます。

- 実際に返送(再輸出)が行われたことを示せるか

- どの税金を、いくら支払ったか(納付の記録)が揃っているか

- 申請期限や手続き要件を満たしているか

- 返品時の通関扱いがどうなるか(配送会社のフロー)

実務的には、返品を決めた時点で、まずは配送会社(またはクーリエ)のサポートに「返品時の税金の扱い」を確認し、支払い明細・追跡情報・返品伝票などの証憑を保全しておくのが現実的です。

「返金=税金も自動で返る」とは限らないので、返品の手続きと並行して確認しておくとスムーズです。